Több mint hárommillió okostelefon, több mint hárommillió érintés nélküli fizetésre alkalmas bankkártya. Több tucat fizetést lehetővé tévő applikáció, okostelefonos büdzsé-kezelő, árfolyam-figyelő, tőzsdei kereskedő, fizető-alkalmazás. Hogyan változtatott mára hétköznapi pénzügyeink kezelésén a technológia fejlődése? Az NRC 2015. februári kutatása a hétköznapok financiális terheinek – szigorúan technikai értelemben vett – innovatív kezelését lehetővé tevő újítások, köztük a pénzügyi appok használatának járt utána.

*****

Az NRC pénzügy kutatása a 2015. tavaszi Marketingkutató magazinban jelent meg. Rendelje meg az NRC ingyenes szakmai magazinját, amelyet vállalati feliratkozóinknak postai úton is eljuttatunk.

*****

Újszerűség a tudatosság szolgálatában

A technológiai innováció eredményeként életünk, szokásaink integrált átalakuláson mennek keresztül. A dinamikusan fejlődő eszközök nem elszigetelten jelennek meg, egy-egy új technológia az élet számos területén érdeklődésre tarthat számot. Az innováció tömeges – piaci hasznot hozó – sikere abban rejlik, hogyan tud hétköznapi használati igényeket kielégíteni; az a fejlesztés a nyerő, amely kényelmesebbé vagy akár szórakoztatóbbá teszi a mindennapokat.

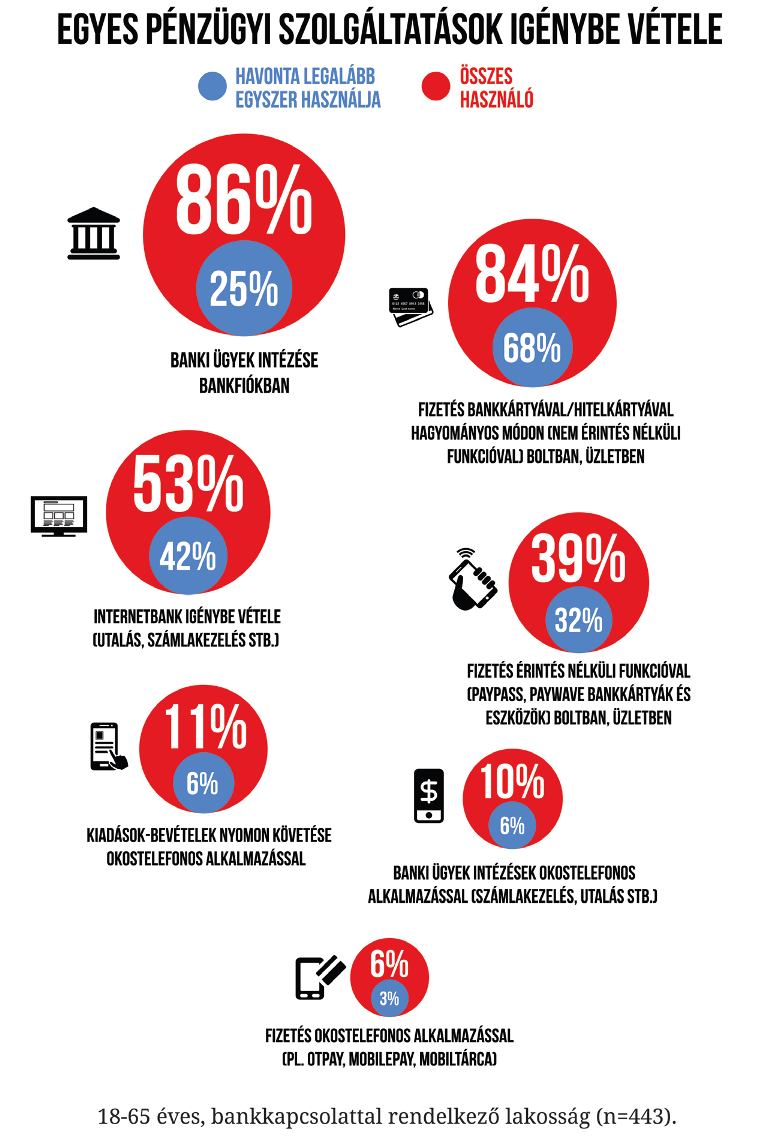

Pénzügyeket intézni kétségkívül kevesek számára kényelmes vagy szórakoztató. Szeretjük vagy sem – tesszük. Egyre tudatosabban, egyre átgondoltabban. A 18-65 éves magyarok hattizede úgy érzi, rendszeresen áttekinti a pénzügyeit, és foglalkozik azzal, hogyan lehetne több pénz a családi kasszában. Ugyanennyien vannak, akik kisebb-nagyobb rendszerességgel nyomon követik, vezetik kiadásaikat. Tízből heten többé-kevésbé átgondoltan vágnak neki egy-egy hónap kiadásainak, minden harmadik felnőtt rendszeresen készít családi költségvetést. Mindeközben csaknem félmillióan vannak, akik a bevételek-kiadások alakulását már okostelefonos alkalmazással (is) nyomon követik.

Az internetbank sikere

A pénzügyeink intézését kényelmesebbé tenni kívánó innovációk iránti igény is kinövi lassan a gyerekcipőt. Jó példája ennek az internetes ügyintézés lehetősége. A világhálót használók többsége bankügyeik esetében sem mondana le a számlakezelés számukra kézenfekvő módjáról: a netezők több mint kétharmada (68%) lényeges szempontnak tartja bankja kiválasztásakor, hogy az kínál-e internetes ügyintézésre lehetőséget adó felületet. Így az online bankolás a költségek (a bankszámla-, a tranzakciós és kártya díjak), valamint az ügyintézés minősége (gyorsaság, felkészültség) után a legfontosabb bankválasztási kritériummá nőtte ki magát az online világra affinis célközönségben. A legtöbb bank alkalmazkodik is ehhez, ma négyből három bankszámlát kezelhet az ügyfél a virtuális térben*, és erről a banki ügyfelek hasonló arányban (72%) tudomással is bírnak. A kínált szolgáltatással sincs alapvetően probléma, sőt a világhálót használók éppen az online ügyintézési felülettel a legelégedettebbek bankjuk szolgáltatásai közül.

Az online bankolás egyre növekvő szerepét, idegenből ismerőssé válását jelzi a használat intenzitása is. Persze sokkal kevesebben rendelkeznek internetbanki tapasztalattal, mint akik személyesen intézkedtek már bankfiókban. Ugyanakkor feltűnő, hogy az online hozzáférés lényegesen gyakoribb kapcsolatfelvételt okoz: a legalább havonta netbankolók aránya a banki ügyfelek között 42%, több mint másfélszerese a havonta bankfiókban intézkedőkének, sőt minden tizedik netpolgár minden héten belép internetbankjába, ami a személyes megjelenés esetén közel elképzelhetetlen. Az internetbankkal egy olyan kényelmet nyújtó szolgáltatás született, amely a virtuális térben otthonosan mozgók vagy az az iránt legalább nyitottak esetében megsokszorozta a pénzintézettel való találkozások számát.

Fizetni is jobb, ha kényelmes

A fizetőeszközök használata terén sem kell messzire mennünk a technikai innováció hétköznapibbá válásának példájáért. Az elmúlt három évben megtízszereződött az érintés nélküli fizetést lehetővé tévő bankkártyák száma. A fő piaci szereplők az új bankkártyák esetében már legtöbbször paypass-funkciós plasztikot adnak – a kártyacserékkel, új kártyaigénylésekkel mára tízből közel négy, összesen több mint 3,3 millió bankkártya vált képessé a terminállal való érintkezés nélküli tranzakcióra*. Az új technológiával szemben kezdetben kitapintható volt a bizalmatlanság, a készpénz és bankkártya-használathoz hasonlóan gyorsnak, egyszerűnek hatott ugyan, de használata biztonsági aggályokat vetett fel**. A kártyatulajdonosok egyre inkább megbarátkoznak az újszerű kártyahasználattal, a banki kapcsolattal rendelkező 18-65 éves lakosság harmada rendszeresen fizet bankkártyájával érintés nélküli módban.

„Okoson” bánni a pénzzel?

Az okostelefonos banki, pénzügyi alkalmazások viszonylag újak, így használatuk még meglehetősen parciális. Bár az internetező banki ügyfelek okostelefon-ellátottsága átlagos (64%), és kettőből egy viszonylag rendszeresen tölt le applikációkat, a pénzügyi alkalmazások használatával még kevesen barátkoztak meg. Ezzel együtt az „okoson pénzezők” száma mára már nem elhanyagolható mértékű: valamilyen pénzügyi appot közel minden negyedik okostelefon-tulajdonos, vagyis több mint 700 ezer felnőtt töltött már le, és e csoport nagyjából fele rendszeresen használ is legalább egyet közülük.

Az első lépések jól láthatóan az alacsonyabb biztonsági szintet igénylő pénzügyi műveletek: legtöbben pénzügyi tervezésre, árfolyam-követésre, költségvetés-készítésre, banki ügyek intézésére használják okoseszközüket. A bankok saját applikációit az okostelefonos ügyfelek közel ötöde (17%) próbálta már, ami azt jelenti, hogy több mint félmillió banki ügyfél már smartphone-on (is) használta bankja applikációját. A rendszeres használat ettől persze jóval elmarad: nagyjából minden második kipróbáló vált rendszeres okoseszközös bankolóvá.

Az okostelefonos alkalmazással való fizetés – ahol a biztonság kérdése még hangsúlyosabban jelenik meg – még kevésbé jellemző. Miközben az okoseszközzel elérhető integrált fizetési rendszerek egyre több szolgáltatást nyújtanak – az üzletben, szolgáltatásért való fizetés mellett parkolást, csekkbefizetést, autópályadíj-kiegyenlítést is lehetővé tesznek –, az okostelefonos banki ügyfelek alig tizede próbálta, a rendszeres használók száma pedig mindössze néhány százezerre tehető.

Új célcsoport született?

Az okostelefonos pénzügyi appoknak, mint láttuk, messze nincs annyi felhasználójuk, mint az internetbankoknak. Az igazi, a fejlesztők, szolgáltatók számára is relevanciával bíró kérdés nem is ez, hanem az, hogy az okostelefonon pénzező ügyfelek újak-e, mások-e, mint azok, akiket a pénzügyi szolgáltatók más csatornákon elérnek. Egyelőre úgy tűnik, a kisképernyős eszközön pénzügyeiket intézők csoportja – az internet- és az okoseszköz-használat jellegénél fogva – nagyon hasonlít az online bankolókéra, sőt, kétharmaduk internetbank-használó is egyben. Sem a demográfiai jellemzőikben – jellemzően fiatalabb, városi, magasabb végzettségű férfiak –, sem a használat jellegében nem térnek el jelentősen egymástól. Az intézett banki ügyek is nagyjából megegyeznek: legtöbben számlainformációkat kérnek le, eseti utalásokat kezdeményeznek, mobiltelefon-egyenleget töltenek fel. Az egyetlen szembeötlő különbség, hogy a nagyobb horderejű megbízások, csoportos és állandó átutalási megbízások indítása – ami egyébként általában internetbankon keresztül is kevésbé jellemző – kisképernyőn alig fordul elő.

Úgy tűnik, az okostelefonos pénzügyek intézése nem hozott új felhasználókat, a használók jól körülhatárolható csoportja és a használat jellege is az internetbankkal való szoros rokonságot sejtet: jellemzően inkább arról van szó, hogy azok, akik már korábban is igénybe vették az internetbankot, a netbanki funkciókat választják egy számukra kényelmesebb, kéznél lévő eszközön.

Ezzel együtt, bár az elérhető innovatív eszközök közül ma még egyértelműen az „okoson” bankolásé a pénzügyi innovatív gyerekcipő, az internetbank, az innovatív fizetőeszközök familiárissá válásának mintáján, az eszközök további terjedésével, a közeljövő dinamikus fejlődést hozhat a pénzügyek okostelefonos intézésében is.

* MNB adatok 2014.

** Korábbi cikkünk: Készpénzkímélő fizetési megoldások

***

Még több pénzügy kutatás hír!