Amilyen a katonáknál a tűzkeresztség, olyan az első hitelfelvétel a pénzügyi fogyasztónál. Gyakran váratlanul jön, izgulunk miatta, utána sokáig emlegetjük, és hatással van a későbbiekre. Ezért egyáltalán nem mindegy, hogy a tűzkeresztség jól vagy balul sül el. Kutatásunkban az emberek életének első hitelfelvételét vizsgáltuk.

Valójában nem egészen kontrolláljuk az első hitelfelvételt – mint ahogy azt sem tudja a katona, hogy mikor lesz az első bevetése. Két dolog miatt mondjuk ezt. Egyrészt kutatásunk szerint az első felvett hitelek harmadát kényszerből vették fel. Másrészt életkorunk önmagában erősen meghatározza az első hitelfelvétel bekövetkeztét.

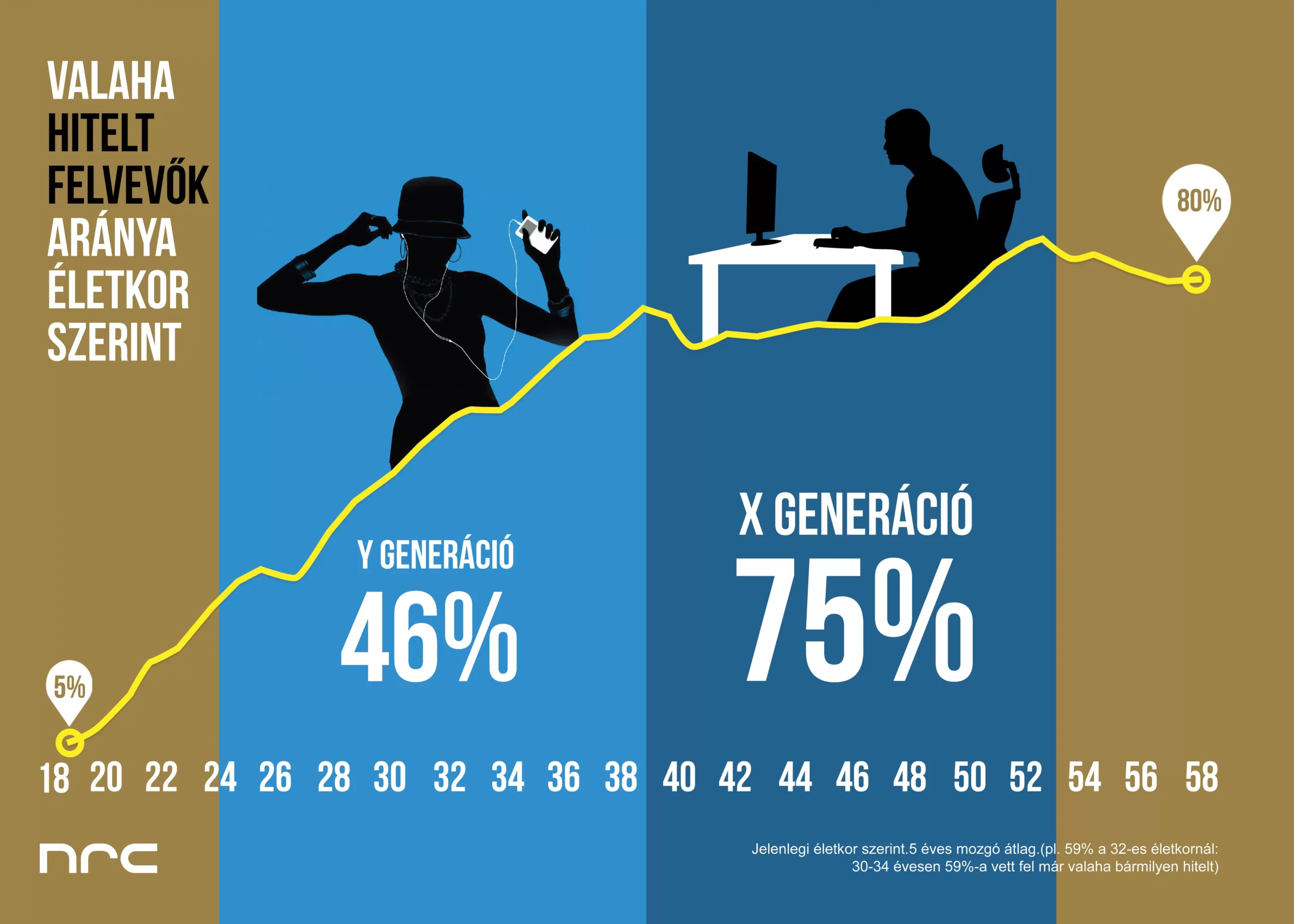

Nem untatva az olvasót a statisztika részleteivel, arra jöttünk rá, hogy ha csak a válaszadó életkorát tudjuk, négy esetből háromszor eltaláljuk, vett-e már fel hitelt az illető. Ez azért lehetséges, mert az összefüggés erős és következetes: kora felnőttkorunktól meredeken nő az első hitelt már felvevők aránya 40 éves korunkig, amikor is már háromnegyedünkkel előfordult, hogy hitelt vettünk fel. Itt érdekes törés figyelhető meg: 40-50 éves kor között az addig meredeken emelkedő görbe laposabbá válik – ez pont az a korosztály, amely a 2008-as válság idején 30-40 éves volt, és vélhetően elhalasztották, vagy lemondtak hitelfelvételt igénylő terveikről. Ha ez a törés nem lenne a görbében, valószínűleg még ennél is jobb tippadó lenne az életkor. Ezzel persze nem azt mondjuk, hogy egyáltalán nem számítanak más tényezők – számít például a hitelekkel kapcsolatos attitűdünk – ezek azonban már csak az életkori csoportokon belül szolgálnak további magyarázattal az egyén hitelfelvételére.

Nem ennyire kiszámítható ugyanakkor az, hogy milyen hitelt veszünk fel elsőként. Lehet ez egy pillekönnyű áruvásárlási kölcsön, vagy akár egy nehézsúlyú jelzáloghitel is. Az élethelyzetek változatossága, esetlegessége befolyásol: éppen milyen igény merült fel először, amelyhez nem volt elég önerő.

Generációs különbségek

Bár sok tekintetben eltérnek, a hitelekkel kapcsolatos attitűdjeikben kicsi a különbség az X és Y generáció között. A tényleges első hitelfelvételt illetően sincs komoly eltérés, talán csak annyit érdemes megjegyezni, hogy az Y generáció jellemzően hamarabb vette fel az első hitelét, mint az X generáció. Míg ugyanis a milleniumi korosztály fele 24 éves korában már túl volt az első hitelfelvételen, addig az eggyel idősebb generáció esetében 28 éves kornál figyelhető meg ez. Ezt leginkább az magyarázza, hogy az Y generációban sokszor a Diákhitel volt az első hitel, míg az X generáció ennek hiányában gyakran rögtön a lakáshitellel kezdett, persze egy későbbi életszakaszban.

Nagy kérdés, hogy vajon eltérően fog-e viselkedni az Y generáció akkor, amikor beér abba az életszakaszba, amelyben a mostani X generáció van. Részleteiben biztosan, hiteligénye azonban – úgy véljük – alapvetően nem lesz más.

A „mikor” tehát inkább meghatározott, míg a „mit” inkább esetleges. De mi is a hatása, jelentősége az első hitelfelvételnek? Két dologra koncentráltunk: egyrészt hogy az egyén szubjektíven hogyan éli meg utólag a döntést, másrészt, hogy ez ténylegesen befolyásolja-e a későbbi hitelfelvételeket. Ami a szubjektív oldalt illeti, a hitelfelvevők 28%-a tartja első hitelét utólag rossz, vagy nagyon rossz döntésnek. Ez nem kevés. Az első hitelfelvételt megbánók pedig zömében azok, akiknek törlesztési nehézségeik voltak. Azok közül, akik még mindig fizetik a hitelt és voltak is ezzel nehézségeik, tízből hét ember utólag rossz döntésnek ítéli meg a hitelfelvételt.

Egy másik, ennél kevésbé fontos tényező az, hogy annak idején mi motiválta a hitelfelvételt. Ha törlesztési problémánk éppenséggel nincs is, de úgy érezzük, hogy annak idején kényszerből vettük fel a hitelt, akkor is hajlamosabbak vagyunk utólag rossz érzéssel visszatekinteni a hitelfelvételre. Ugyanakkor a felvett hitel típusával nem találtunk érdemleges összefüggést – a törlesztési nehézség és a hitelfelvétel kényszerként való megélése számít, nem az, hogy mire vagy milyen formában vettük fel a hitelünket.

Keserű szájíz ide vagy oda, a lényeg mégiscsak az, hogy ez ténylegesen visszaveti-e a későbbi hitelfelvételt, befolyásolja-e a későbbi valós viselkedést. Úgy látszik, hogy nagyon is. Látványosan alacsonyabb arányban vettek fel az első hitelt megbánók második (39% vs. 61%) és harmadik (16% vs. 27%) hitelt. Hitelező és hitelt felvevő közös érdeke tehát, hogy ne bánjuk meg az első hitelünket. Ehhez mindenekelőtt az a legfontosabb, hogy ne legyenek törlesztési nehézségeink, továbbá hogy a hitelt ne kényszerből, hanem előrelépés vagy egy jó lehetőség kihasználása érdekében vegyük fel. Ha ezek nem teljesülnek, akkor legalább legyünk már végre túl rajta.

Az első hitelfelvételre tehát rendszerint akkor kerül sor, amikor életünk menete erre késztet bennünket – és ezt leginkább az életkorunk határozza meg. Ezt finomítják az egyéni tapasztalatok, értékek, például hogy mit hoztunk otthoról. Az első alkalom után maradó esetleges negatív érzések pedig nem maradnak pusztán érzések – valós visszatartó erővel bírnak a jövőre nézve.

(A cikkben szereplő adatok az NRC 1400 fős, a 18-59 éves lakosságra reprezentatív kutatásából származnak.)